Por André Galhardo Fernandes, economista-chefe da Análise Econômica

A armadilha de liquidez expressa uma situação em que a taxa de juros nominal chega a zero ou próximo dele, e a política monetária perde tração. O processo vivido no Brasil, de redução das taxas de juros, aproxima-se bastante dessa situação.

O Banco Central do Brasil, por meio do Comitê de Política Monetário (Copom), tem postergado o fim do ciclo de relaxamento monetário. Após 18 meses do início da “normalização” da taxa básica de juros, o Banco Central ainda se prepara para nova(s) rodadas de flexibilização.

Não resta dúvida que o processo de normalização da taxa básica de juros no Brasil é importante, necessário e urgente. A importância deste movimento passa pela diminuição do ritmo de escalada da dívida pública, pela diminuição do “custo Brasil” e, claro, pelo processo eleitoral.

O problema, para azar dos políticos e dos brasileiros em geral, é que a política de estímulo monetário tem tido um papel cada vez mais coadjuvante no processo de resgate de economias em recessão ou depressão. E essa anomalia tem se mostrado ainda mais significativa na economia brasileira.

A anomalia da armadilha da liquidez

Quando dizemos “problema para os brasileiros”, estamos nos referindo ao alto custo de captação de empréstimo no mercado de crédito do Brasil.

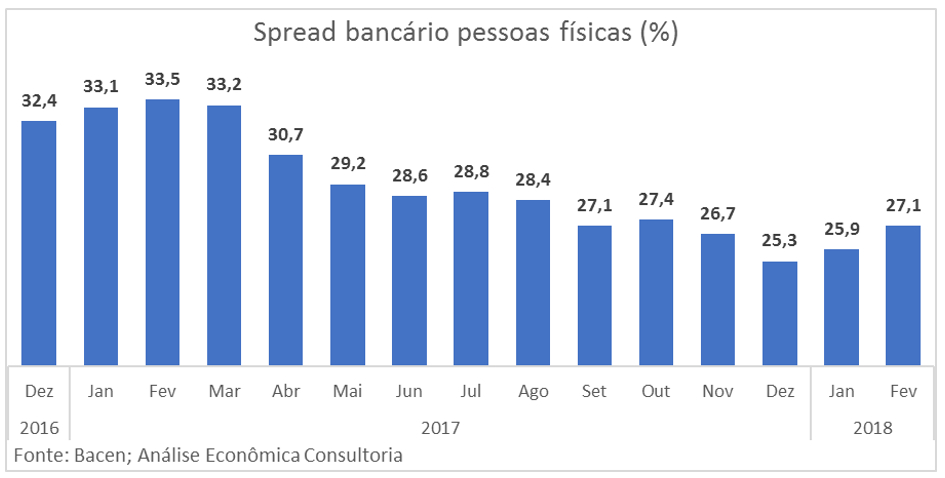

Olhando para o spread bancário – que é basicamente a diferença entre o custo que o banco tem para captar recursos e o custo de repasse deste dinheiro às pessoas físicas e jurídicas – notamos um comportamento completamente dissonante da política monetária empreendida pelo governo. Está ficando mais caro obter empréstimos junto ao setor financeiro.

Note que, apesar da tendência de queda estabelecida a partir de março de 2017, nos dois primeiros meses o spread voltou a subir. O número de fevereiro é o mais alto desde outubro de 2017, 27,1%.

Note também que nos primeiros registros do gráfico há altas consecutivas do spread. Cabe lembrar que naqueles meses o início dos cortes na taxa Selic já havia se iniciado.

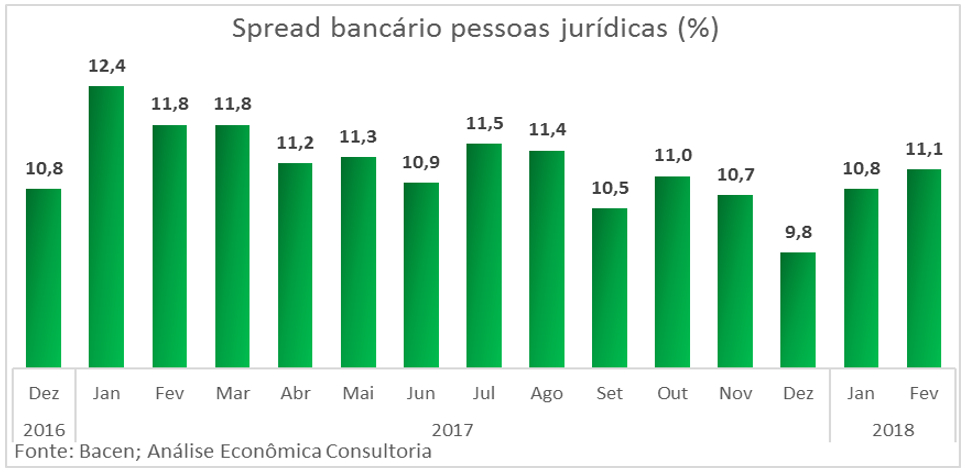

O mesmo pode ser observado no spread bancário do crédito às pessoas jurídicas. Há uma tendência de queda se analisarmos os números dos dois primeiros meses de 2017. Porém, nos dois primeiros meses de 2018 o spread voltou a subir, atingindo em fevereiro o nível mais elevado desde agosto último.

O spread total, considerando, portanto, as pessoas físicas e jurídicas, atingiu em fevereiro 20,4%, o patamar mais elevado desde outubro do ano passado.

Raízes da anomalia

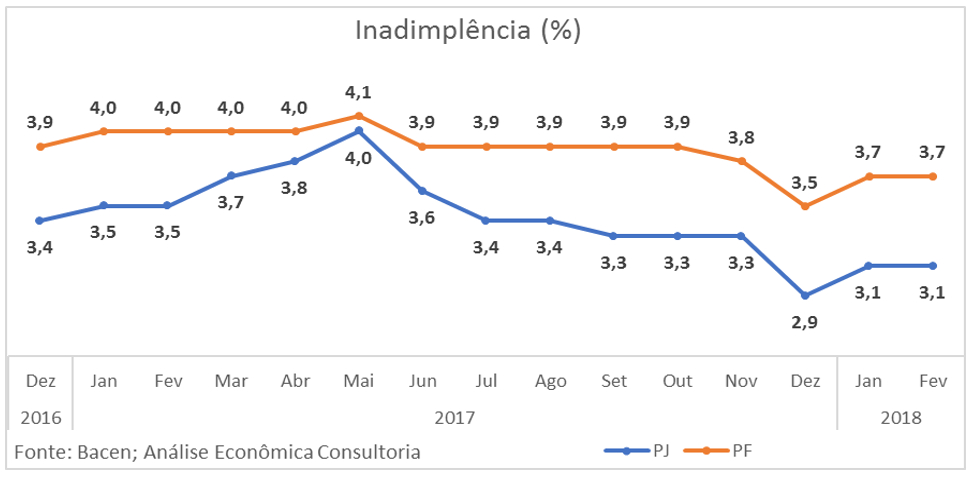

Na hora de analisar o porquê do spread no Brasil ser tão elevado, um dos principais argumentos é de que a taxa de inadimplência é alta. Em janeiro e fevereiro deste ano, o percentual de inadimplência atingiu 3,4%, ante 3,2% verificado em dezembro passado. Contudo, a taxa havia atingido os 4% em maio de 2017. Não há um comportamento claro de causa e efeito entre esses dois indicadores, spreads e inadimplência.

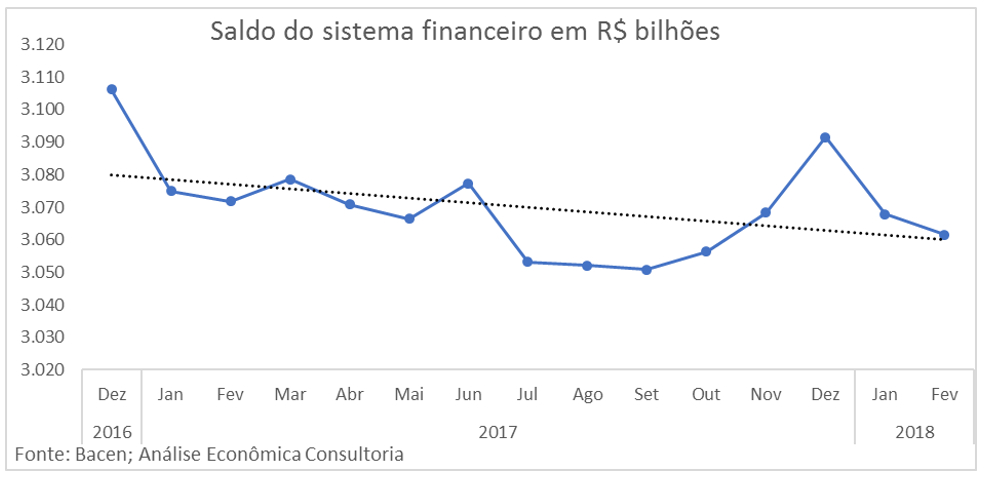

O resultado do encarecimento do crédito é a diminuição do saldo de crédito do sistema financeiro nacional.

Enquanto o governo tenta corrigir os erros do passado – tentativa de controle da inflação com aumento excessivo da taxa de juros para controlar ajuste de preços administrados que haviam sido represados, por exemplo – o sistema bancário brasileiro, altamente oligopolizado, impede que o intento do governo seja transmitido completamente para a economia real.

O veredito: armadilha da liquidez

Falamos de algumas das mazelas ocasionadas por um mercado oligopolizado e um governo que não percebe o processo de desalavancagem – redução de dívidas – do setor privado e de todo o processo de incerteza econômica que ainda ronda o ambiente.

Falemos brevemente do problema para os políticos que buscam na flexibilização da política monetária dar voz aos teóricos da Teoria da Escolha Pública (TEP) que alegavam, entre tantas outras coisas, que o governo lançaria mão de políticas monetárias expansionistas para tentar movimentar a economia – nominalmente – e com isso permanecer no poder.

É quase consensual a ideia de que todo esse estímulo monetário não trará de volta a inflação de 2015. Tampouco trará alguma chance de vitória ao governo Temer. No entanto, as escolhas públicas neste momento se mostram aderentes ao preconizado por James Buchanan e Gordon Tullock, dois dos mais influentes teóricos da TEP.

Portanto, a queda da Selic tem servido muito pouco – ou nada – para estimular o Produto Interno Bruto. Ela não tem aumentado a demanda agregada. De forma complementar, tem servido muito pouco para dar qualquer incremento à já esvaziada aprovação do governo.

A política monetária no mundo e particularmente no Brasil, desde 2015, tem se mostrado inócua. A Selic para a economia seria o equivalente ao Lauril para os produtos de limpeza: serve quase que exclusivamente para fazer espuma. Enquanto faz espuma, seu poder de limpeza (estímulo para a Selic) é altamente questionável.

—

Dúvidas, críticas ou sugestões? Fale conosco!

Quer saber mais sobre economia? Visite o dicionário econômico!