No dia 6 de dezembro o comitê de política monetária (Copom) optou por fazer um novo corte na taxa básica de juros (Selic). Desta vez, conforme “antecipado” na penúltima reunião, o corte foi menor: 0,5%.

A redução colocou a taxa básica de juros em um patamar histórico de 7%, estabelecendo o menor nível praticado no Brasil, desde os 7,25% do início do primeiro mandato da ex-presidente Dilma Rousseff.

No comunicado emitido logo após a decisão, o Copom avaliou que, mantendo o cenário básico inalterado, a flexibilização monetária deve ganhar mais capítulos. Contudo, daqui em diante tais capítulos virão com nova redução do gradualismo dos cortes, ou seja, caso não haja nenhum evento inesperado que afete a inflação, o Banco Central deve fazer novo corte no próximo mês de fevereiro, desta vez de 0,25%.

“Para a próxima reunião, caso o cenário básico evolua conforme esperado, e em razão do estágio do ciclo de flexibilização, o Comitê vê, neste momento, como adequada uma nova redução moderada na magnitude de flexibilização monetária.”

É muito importante ressaltar que o Banco Central vem realizando um trabalho importantíssimo para a retomada da economia no longo prazo, mas tão importante quanto assumir essa premissa é importante reconhecer também que, tal como sugerido por inúmeros trabalhos, a política monetária não tem a efetividade desejada em casos de recessão econômica, tal como a que estamos vivendo – e esperando sair já a partir deste final de 2017.

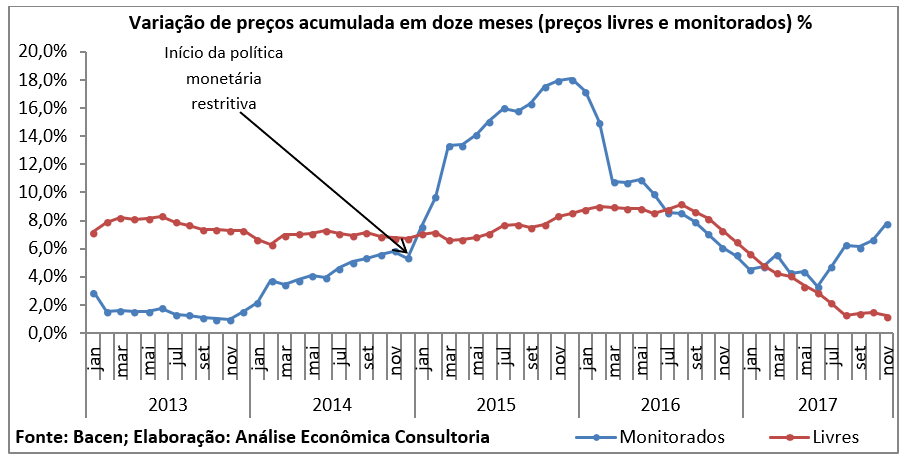

Também é importante destacar que a política de aperto monetário, iniciada ainda no governo anterior, foi totalmente descabida. A autoridade monetária pretendia debelar um processo inflacionário dominado pelo aumento de preços administrados com um aumento da taxa básica de juros.

Ainda que uma súbita alta dos juros básicos de uma economia tenha um potencial papel de protagonista da ancoragem dos preços no longo prazo, o mesmo debilita, em um curto espaço de tempo, a situação das contas públicas, no caso brasileiro já desgastadas com a forte queda da arrecadação.

O aumento da taxa de juros no Brasil serviu, portanto, apenas como comunicado de que o governo estava ciente de que um dos principais pontos à serem corrigidos era a inflação. Mas a que custo? O recado se mostrou extremamente custoso e ineficaz.

Aqueles que viam no governo anterior todas as fontes das mazelas da economia brasileira, podem cair no erro de creditar ao Banco central o protagonismo na queda dos preços no Brasil. Ledo engano. Não podemos deixar de considerar fatores mais importantes que a própria condução da política monetária por aqui:

- Queda expressiva da demanda, ocasionada pela queda da atividade econômica e, consequentemente, pelo aumento do desemprego;

- “Normalização” da safra nacional e aumento dos estoques de grãos no mercado internacional.

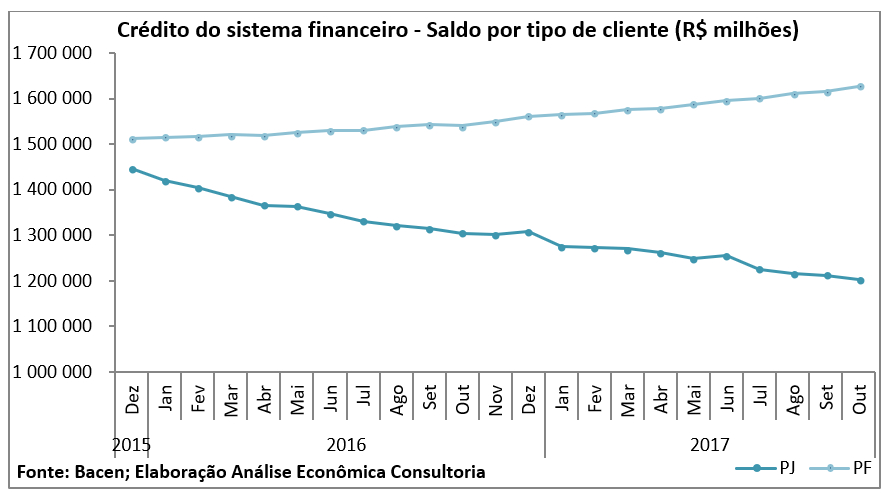

- Processo de desalavancagem financeira de pessoas e empresas.

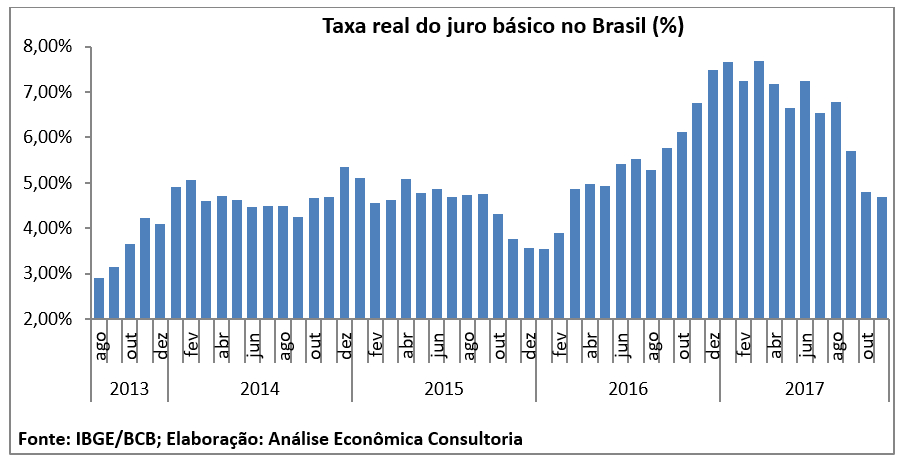

Após ter cortado em mais de 7,25% da Selic desde o início do último ciclo de flexibilização, o Brasil ainda apresenta uma das maiores taxas reais de juros do mundo. Evidentemente que o quadro se agrava em função de uma forte queda da variação de preços, mas é de se espantar o tamanho do terreno de flexibilização já percorrido e o potencial ainda a ser explorado.

Em suma, nos países desenvolvidos discute-se o potencial da política monetária como indutor do crescimento econômico. E por lá as conclusões não são muito positivas para os Bancos Centrais. Um longo e intensivo processo de flexibilização monetária não resultou em retomada da atividade econômica.

Em entrevista recente concedida ao jornal Valor Econômico, o ex-presidente do Banco central da Índia, Raghuram Rajan, respondeu de forma interessante ao ser perguntado sobre a eficácia da política monetária na Zona do Euro e no Japão.

Ao ser indagado se o crescimento do Japão e de países da Zona do Euro eram sinais da efetividade da política monetária ou de fatores estruturais, ele respondeu:

“Você esqueceu um terceiro fator possível, o de que talvez ao longo do tempo qualquer coisa cure a si mesma.”

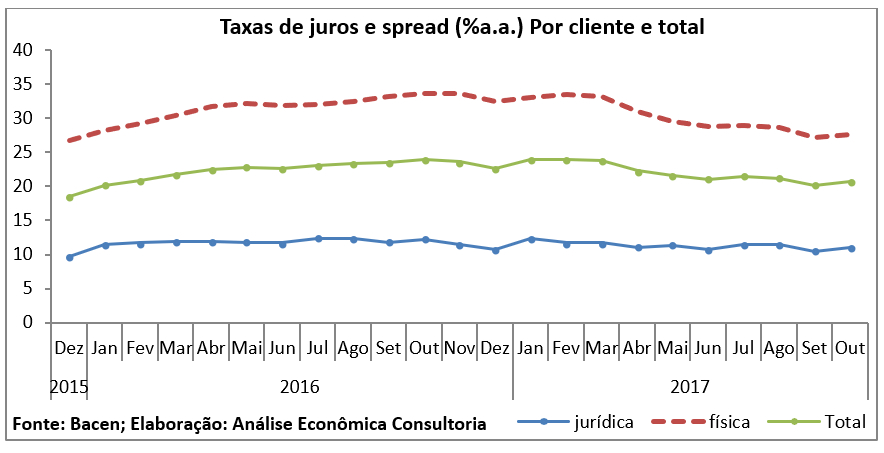

É um pouco do que ocorre hoje no Brasil. A taxa de juros vem caindo e os spreads bancários se mostram tão resilientes quanto a falta de apetite dos agentes brasileiros. Talvez, lá na frente, acabem por confundir causa com efeito e efeito com causa, solapando o pouco de aprendizado que parece ter ficado sobre como recuperar uma economia em crise.

Amarrando os pontos, parece-nos que ficamos muito presos à modelos e esquecemos de olhar a realidade, de conectar as causas e efeitos de modo como realmente são. Como a economista Carlota Pérez costuma repetir, a ciência econômica precisa abrir mão dessa ideia de buscar “leis naturais”, afinal, economia não é física.

Precisamos estar atentos às mudanças, temos que estar preparados para elas. E, em alguma medida, é o que disse Raghuram Rajan, “talvez ao longo do tempo qualquer coisa cure a si mesma”. E isso exigiria de nós ações diferentes no curto prazo.